Entre 2019 et 2022, le montant cumulé des exonérations de cotisations et contributions à la Sécurité sociale pour les entreprises s’élève à 278 milliards d’euros. Sur cette période de quatre ans, la part devant contribuer au financement des retraites dépasse quant à elle les 52 milliards.

« C’est 150 milliards d’euros sur les dix prochaines années » dramatisait Élisabeth Borne, le 2 février dernier sur France 2, à propos des déficits cumulés des régimes de retraite, à l’horizon 2032. Un chiffre choc pour marquer l’opinion. Suivi d’une formule choc prononcée par Gabriel Attal, le ministre des Comptes publics, quatre jours plus tard à l’Assemblée nationale : « N’ayons pas peur de le dire : en matière de retraites, c’est la réforme ou la faillite ! ».

S’il s’agit, pour la Première ministre, de convaincre avec ce montant de 150 milliards, que sa réforme est nécessaire, un autre chiffre tout aussi impressionnant peut être placé en symétrie : celui des exonérations et allégements de cotisations dont bénéficient les entreprises.

Retraites : au moins 150 milliards d’exonérations sur dix ans

Pour la seule branche vieillesse, la « réduction générale des cotisations patronales de sécurité sociale » atteint 8,68 milliards d’euros en 2020. Auxquels il faut ajouter 4,36 milliards pour les « exonérations ciblées compensées et non compensées », indique l’annexe 5 du Projet de loi de finances de la sécurité sociale (PLFSS), voté à l’automne dernier. Un document qui recense les dispositifs dérogatoires relatifs aux cotisations et contributions sociales assises sur les revenus d’activité du secteur privé.

Donc, pour l’année 2020, un total de 13,04 milliards d’euros de réductions générales et d’exonérations ciblées sur les cotisations pour les retraites. Un montant qui augmente année après année de près de 9 % : 14,26 milliards en 2021 et une prévision de 15,4 milliards en 2022.

Projetées sur dix ans (si le montant de 2022 restait stable), les exonérations atteindraient 154 milliards d’euros en 2032. L’équivalent des déficits des régimes de retraite mis en exergue par la Première ministre. Et même 233 milliards, si les 9 % d’augmentation annuelle se maintenaient sur dix ans.

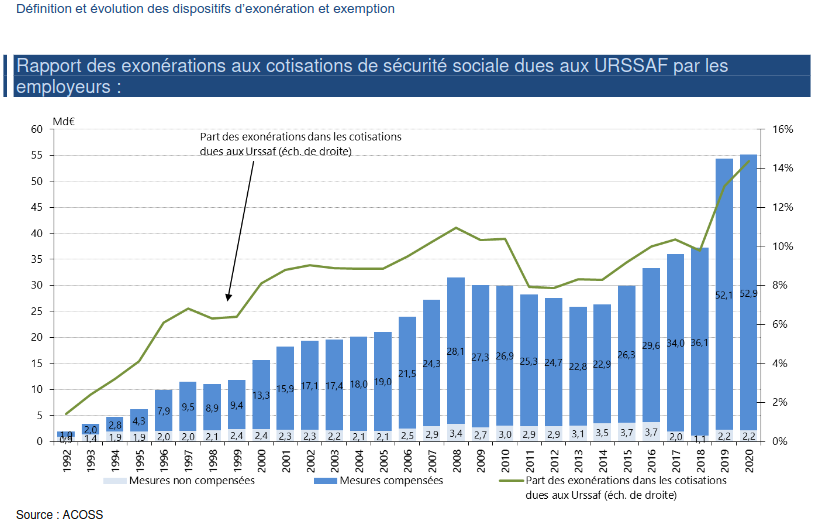

Des chiffres qui permettent de relativiser la communication gouvernementale sur les retraites. Et même de la réduire à néant si l’on prend en compte l’ensemble des allégements généraux, des mesures ciblées et des exemptions d’assiette pour les régimes obligatoires de base de la Sécurité sociale (maladie, famille, accidents du travail…). Ici, les sommes s’envolent : 65,5 milliards en 2020, 71,76 milliards en 2021 et 74,9 milliards en 2022.

Ainsi, même si elles n’augmentaient plus, elles représenteraient 750 milliards d’euros cumulés sur 10 ans que l’État devrait compenser, puisqu’il en a l’obligation depuis 1994, pour la plupart des mesures d’exonération. Pour se rendre compte de l’essor de ces aides aux entreprises, le montant de ces exonérations a triplé en dix ans et été multiplié par plus de 30 en 40 ans.

Avec un SMIC, tu payes rien !

« Ces dispositifs dérogatoires correspondent à une réduction du niveau des prélèvements sociaux accordée pour favoriser l’atteinte d’objectifs de politiques publiques » explicite l’annexe 5 du PLFSS. Objectif principal : baisser le « coût du travail » pour les entreprises et, prétendument, favoriser l’emploi. L’envol du montant des exonérations lui est largement imputable puisque « les allégements généraux de cotisations sociales patronales sur les bas salaires représentent en 2021 81 % du montant de l’ensemble des mesures d’exonération de cotisations et de contributions de sécurité sociale » détaille l’annexe 5 du PLFSS.

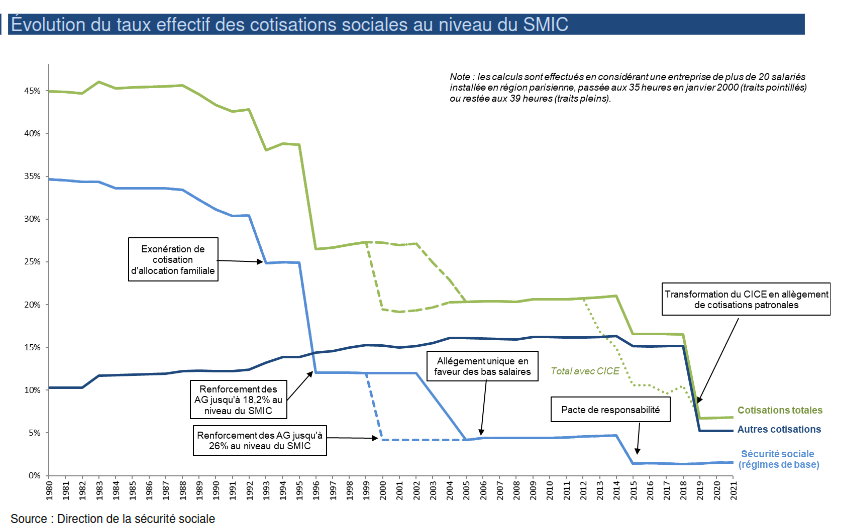

Comment en est-on arrivé à une telle proportion et à de tels montants ? En réalité, par l’addition de trois mesures politiques prises entre les mandats de Chirac et de Hollande. D’abord, la réduction générale dégressive sur les bas salaires (jusqu’à 1,6 fois le SMIC) de François Fillon en 2005. À savoir, des cotisations allégées tendant vers le zéro à l’approche du salaire minimum. Ensuite, au moment où le Parti socialiste était au gouvernail, cette mesure est élargie aux cotisations d’allocations familiales, puis rehaussée en 2016 pour les salaires jusqu’à 3,5 SMIC.

Enfin, par la transformation du crédit d’impôt pour la compétitivité et l’emploi (CICE) de 2016 pour les salaires inférieurs à 2,5 fois le SMIC (environ 3000 € par mois), en allégements permanents de cotisation en 2019, lors du premier mandat d’Emmanuel Macron. Pour un coût, cette année 2022, de 23,6 milliards d’euros, sans que son efficacité en matière d’emploi n’ai été démontrée.

Avec ces dispositifs, les cotisations s’évaporent. En effet, la moitié des salariés sont concernés par les mesures Fillon, quant à celles prises sous Hollande elles concernent près de 80 % des salariés selon l’Insee. Résultat : entre 1980 et 2022, le taux effectif de cotisation au SMIC est passé de 45 % à moins de 10 %, boostant les trésoreries des entreprises.

En plus de ces mesures, s’ajoute un empilement de dispositifs spécifiques liés directement ou indirectement au travail. En 2015, l’Inspection générale des affaires sociales et l’Inspection générale des finances en comptabilisaient 92.

La macronie carbure à l’allégement de cotisations sociales

Cette profusion de mesures spécifiques d’allégement ne s’est pas démentie depuis 2017. Au contraire. En 2018, Emmanuel Macron annonce une prime exceptionnelle défiscalisée de 1000 euros, basée sur le volontariat des entreprises, en réponse au mouvement des gilets jaunes. En plus d’être défiscalisée, elle est exempte de cotisations sociales. Même chose pour le retour des heures supplémentaires défiscalisées en 2019. Elles bénéficient d’une absence de cotisations sociales et incitent largement les employeurs à privilégier les heures supplémentaires plutôt que les embauches.

Rien ne change pendant la crise Covid. Que ce soit pour les primes octroyées pour les soignants ou certaines catégories de salariés dits essentiels. Pas plus que pour l’activité partielle. Enfin, avec le retour de l’inflation l’an dernier, de nouvelles mesures sont annoncées pour soutenir le pouvoir d’achat. Là encore, la prime exceptionnelle de pouvoir d’achat (PEPA) ouvre le guichet des exonérations pour le patronat. Et confirme ce dernier dans sa frilosité à augmenter les salaires. Et les cotisations attenantes. Une double punition pour la protection sociale. Et une bonne affaire pour les entreprises.

Retraites : le diable se cache dans les détails

Les manques à gagner pour la Sécurité sociale et donc pour sa branche vieillesse ne se limitent pas à la baisse de la rémunération du travail pour les entreprises. D’autres allégements viennent s’ajouter à ceux-là. Parmi ceux-ci, on retrouve les dispositifs de participation comme l’intéressement et les plans d’épargne d’entreprise. Mais aussi des revenus du capital comme les stock-options ou les actions gratuites. Et même des indemnités versées lors de rupture du contrat de travail. Ainsi, de façon très choquante, dans le cadre des plans de sauvegarde de l’emploi, lors de licenciements ou de rupture conventionnelle.

Cerise sur le gâteau, ces exemptions ne sont pas compensées par l’État et manquent directement dans les caisses de la protection sociale. À raison de plus de 2 milliards d’euros pour l’année 2022.

Faisons face ensemble !

Si les 5000 personnes qui nous lisent chaque semaine (400 000/an) faisaient un don ne serait-ce que de 1€, 2€ ou 3€/mois (0,34€, 0,68€ ou 1,02€ après déduction d’impôts), la rédaction de Rapports de force pourrait compter 4 journalistes à temps complets (au lieu de trois à tiers temps) pour fabriquer le journal. Et ainsi faire beaucoup plus et bien mieux.